【連載103】「戸建賃貸投資の波」を伝える①

- 2019/09/02

- カテゴリー:日本の賃貸住宅を変えていこう

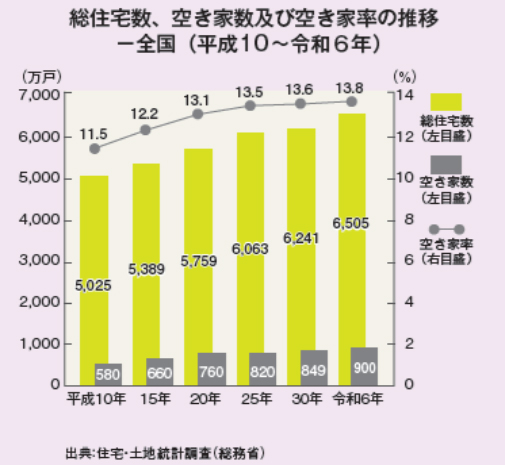

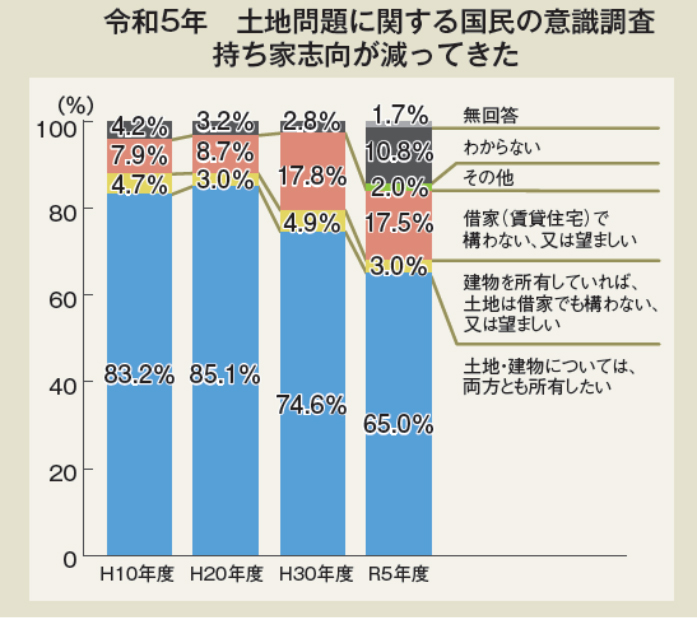

スルガ銀行の過剰貸し出しや賃貸住宅メーカーの不祥事が発覚し、事業用物件に対する金融機関の貸し出しが消極的になっています。事業として成り立つ可能性が低い集合住宅への投資が抑制されることは、社会全体としては喜ばしいことです。ところが困ったことに、私たちが進めている「需要が多く供給が少ないから事業が成功する確率が高い」戸建賃貸への投資についても、銀行借入がしにくくなっているという話を耳にします。いまだに金融機関の多くは、集合賃貸と戸建賃貸の事業の将来性の違いを理解していないようです。私たちは一般の投資家に、戸建賃貸のメリットを伝えると同時に、機会あるごとに金融機関にもそのことを伝え続けなければなりません。

ところで、相続税の納付対象者が増えたことで、相続税対策への一般の関心が高まっています。各地で相続セミナーが開かれていますが、そこでは「借金をすれば相続税が節税できる」という話がよく聞かれます。ですがそれは、大きな誤解であり、極論すれば「ウソ」だとも言えます。

税理士と共著の『RA投資マニュアル』『RA投資の波にのれ』でも触れていますが、アパート経営などのための借入金が節税効果を上げることはありますが、すべてにそれが通用するわけではありません。借金があれば債務控除で財産が目減りし払うべき相続税が減るというのが、借入を勧める金融機関の論法です。しかしこれは、とても乱暴な論理です。あえて乱暴に切り返すなら、1億円を借りて1億円の金の延べ棒を買ったとして、借金があるから相続税を払わなくていいかというとそうではありません。1億円の金の延べ棒という試算には税金がかかります。アパートだって同じです。

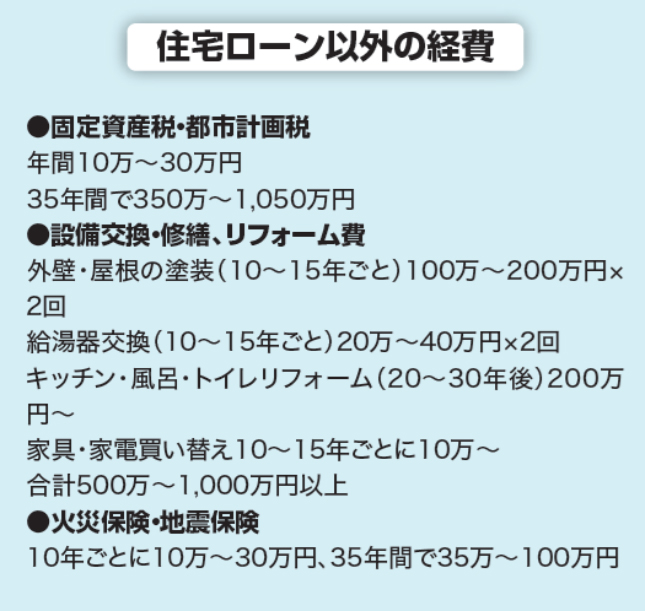

細かな数字は本を読んでいただければわかりますが(『RA投資マニュアル』P206~)、手持ちの現金でアパートを建てても、借入をしても節税効果という観点ではどちらも変わりませんし、借入が有利ということはありません。また、両方とも、節税効果は5年目をピークに目減りし、20年経てば効果ゼロとなってしまうのです。

60代の人が相続対策を目的にアパートを建てても、平均寿命の80歳を超える頃には節税効果はゼロとなっているのです。また築後10年以上を経たアパートが、老後の暮らしを支える収益物件になってくれるというのは、現状では考えにくいことです。

私たちが戸建賃貸経営での相続時のメリットをお話しするときは、分筆のしやすさを伝えます。「アパートは兄弟でどう分けるのですか? 戸建なら分けるのが楽ですよ」と。借りて作れば得ですとは決して言いません。

『RA投資マニュアル』『RA投資の波にのれ』の内容紹介・購入はこちらから

https://www.youkanya.com/books/